در دنیای مالی، ریسکهایی وجود دارند که کل پیکره بازار را در بر میگیرند و نمیتوان آنها را با تنوعبخشی خنثی کرد؛ این موارد تحت عنوان ریسک سیستماتیک یا ریسک بازار طبقهبندی میشوند. این نوع ریسک، که غیرقابلحذف نیز نامیده میشود، تأثیری فراگیر دارد و محدود به یک سهم یا صنعت خاص نیست.

در مقابل، ریسک غیرسیستماتیک یا ریسک مشخص قرار دارد. این دسته از ریسکهای سرمایهگذاری، صرفاً به مخاطرات منحصر به فرد یک شرکت یا صنعت معین بازمیگردد که شما سرمایهی خود را در آن به کار گرفتهاید.

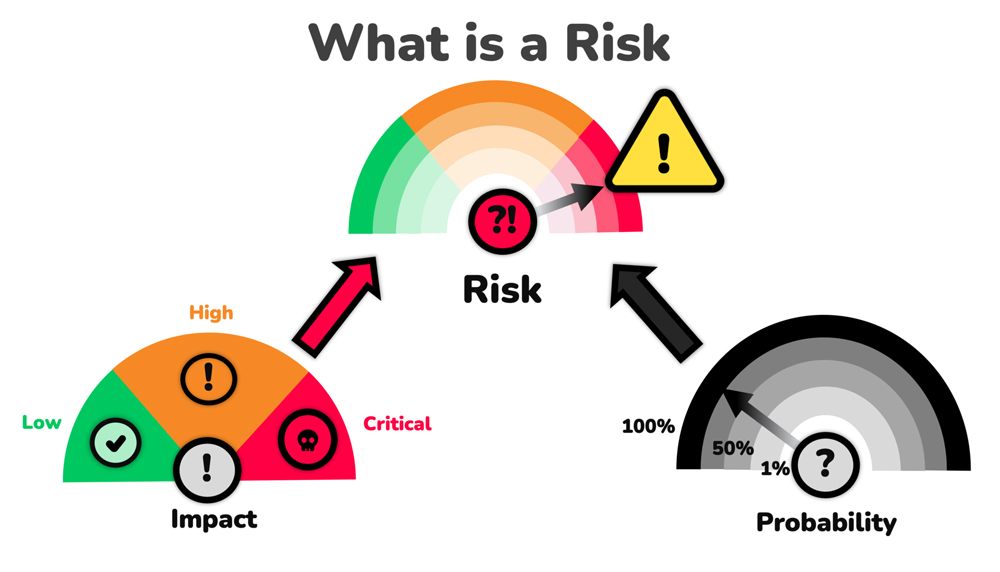

ریسک چیست؟

در دنیای مالی، آینده همواره با هالهای از ابهام همراه است. این ابهام، که از آن با عنوان «ریسک» یاد میکنیم، به ماهیت متغیر و پیشبینیناپذیر رویدادهای آتی اشاره دارد؛ جهانی مملو از احتمالات و سناریوهای گوناگون، چه قابل انتظار و چه غیرمنتظره.

برای مثال، تصور کنید سیاستگذاران پولی در واکنش به چشمانداز افزایش تورم، با تغییر نرخهای بهره، تلاش کنند تا ثبات اقتصادی را حفظ نمایند. این اقدام میتواند بر جذابیت داراییهایی چون سهام یا فلزات گرانبها تأثیر گذاشته و عدم اطمینان سرمایهگذاری در آنها را افزایش دهد. در چنین شرایطی، یک سرمایهگذار آگاه، با تحلیل این وضعیت، ممکن است پیشبینی کند که تقاضا برای طلا کاهش یابد و ترجیح دهد دارایی خود را به سمت گزینههایی با ثبات بیشتر، مانند ابزارهای درآمد ثابت، هدایت کند.

اما دنیای واقعی سرشار از غافلگیریهاست. تحولات ژئوپلیتیکی ناگهانی، بحرانهای بهداشتی فراگیر، یا تغییرات غیرمنتظره در چشمانداز سیاسی میتوانند تمام معادلات را بر هم زنند. در چنین بزنگاههایی، داراییهایی که امن پنداشته میشوند، مانند طلا، ممکن است برخلاف تحلیلهای پیشین، جهش قیمتی را تجربه کنند و انتظارات تورمی را به سرعت دگرگون سازند، که اثر آن در سطح عمومی قیمتها نمایان میشود.

در مواجهه با این پویاییها، توانایی تطبیق و اتخاذ تصمیمات بهینه، اهمیتی حیاتی مییابد. کلید موفقیت در این مسیر، درک عمیقتر ماهیت ریسکها و شناخت انواع آن است تا بتوان در هر لحظه، با توجه به چشمانداز پیش رو، بهترین استراتژی سرمایهگذاری را برگزید.

انواع ریسک

در نگاهی کلی، مخاطرات مالی به دو دسته اصلی قابل تفکیک هستند: ریسکهای سیستماتیک و غیرسیستماتیک.

ریسکهای سیستماتیک

در پهنه وسیع اقتصاد و بازارهای سرمایه، نیروهایی وجود دارند که فراتر از کنترل تکتک فعالان بازار عمل میکنند. این نیروها که از آنها با عنوان «ریسک فراگیر» یا سیستماتیک یاد میشود، تهدیداتی کلان و غیرمنتظره هستند که میتوانند کل پیکره اقتصادی یا بخش بزرگی از بازارهای مالی را تحت تأثیر قرار دهند. برخلاف ریسکهای مربوط به یک شرکت یا صنعت خاص، این نوع ریسک ذاتی سیستم بوده و گریزناپذیر است. اگرچه مهار کامل آنها ممکن نیست، اما شناسایی و درک ابعاد آن برای مدیریت بهتر سرمایهگذاریها حیاتی است.

نمودهای اصلی ریسک فراگیر:

-

بیثباتیهای سیاسی: تنشهای ژئوپلیتیک، منازعات بینالمللی، تغییرات ناگهانی در حاکمیتها، وضع تحریمها یا حتی ناآرامیهای داخلی، همگی میتوانند موجی از عدم قطعیت را بر فضای اقتصادی حاکم کرده و پیامدهای گسترده و بلندمدتی بر بازارها داشته باشند. تجربه تحریمهای اقتصادی نمونهای آشنا از تأثیر عمیق این نوع ریسک است.

-

فشارهای تورمی: افزایش پایدار و قابل توجه سطح عمومی قیمتها (تورم)، قدرت خرید جامعه را تحلیل برده و میتواند بنیانهای اقتصادی را سست کند. این پدیده که گاه ریشه در سایر ریسکها دارد، در حالت حاد، خطر بروز تورم افسارگسیخته و بیثباتی شدید اقتصادی را به همراه دارد.

-

تلاطمات بازارهای جهانی: رویدادهای غیرمنتظره در مقیاس بزرگ، مانند بحرانهای بهداشتی جهانی (اپیدمیها) یا شوکهای اقتصادی ناگهانی، میتوانند بهسرعت اعتماد سرمایهگذاران را در سطح بینالمللی خدشهدار کرده و باعث افت همزمان در بازارهای مختلف، از سهام و کالا گرفته تا اوراق قرضه، شوند.

-

نوسانات نرخ بهره: بانکهای مرکزی در تلاش برای مهار تورم یا تحریک رشد اقتصادی، ممکن است نرخهای بهره کلیدی را تغییر دهند. افزایش قابل توجه نرخ بهره، اگرچه با هدف کنترل تورم صورت میگیرد، اما میتواند هزینههای تأمین مالی را بالا برده، منجر به کندی رشد اقتصادی (رکود تورمی) شده و حتی در شرایطی، زمینهساز ایجاد حبابهای قیمتی یا بحرانهای مالی گردد، نظیر آنچه در بحران مالی ۲۰۰۸ رخ داد

ارتباط متقابل و دشواری پیشبینی:

این ریسکهای فراگیر اغلب درهمتنیده هستند و وقوع یکی میتواند ماشه چکان دیگری باشد. وجه مشترک آنها، بروز ناگهانی و دشواری پیشبینی دقیق زمان و شدت وقوع آنهاست که مدیریتشان را به چالشی جدی بدل میکند. با این حال، در بازارهای مالی مدرن، ابزارها و استراتژیهایی نظیر استفاده از صندوقهای مبتنی بر کالا یا قراردادهای مشتقه وجود دارند که سرمایهگذاران میتوانند از آنها برای پوشش نسبی در برابر این تهدیدات کلان بهرهمند شوند.

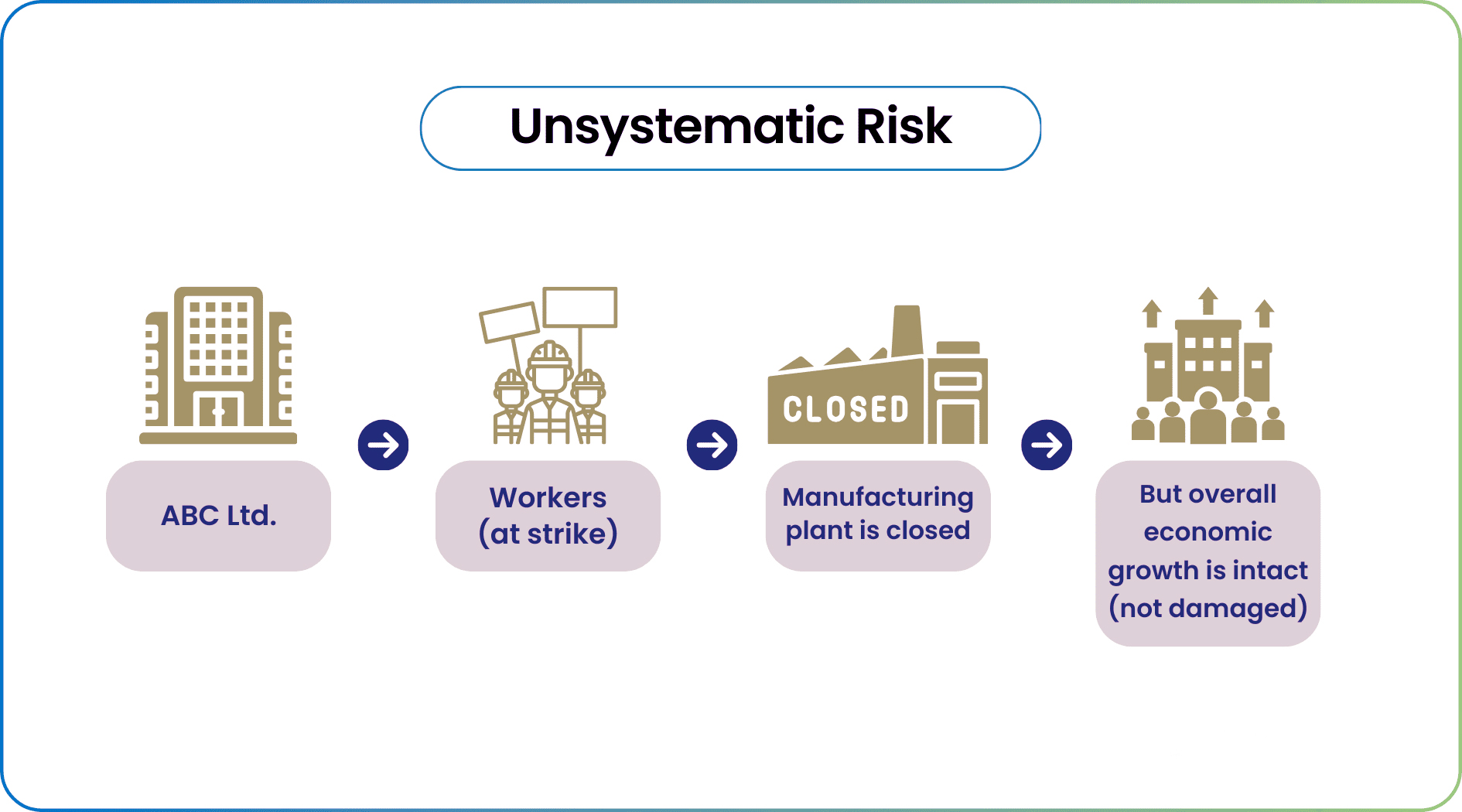

ریسک غیرسیستماتیک

در چشمانداز سرمایهگذاری، برخی مخاطرات تنها به یک حوزه صنعتی یا یک بنگاه اقتصادی خاص محدود میشوند و کل سیستم اقتصادی را تحت تأثیر قرار نمیدهند. این نوع ریسکها که «ریسک غیرسیستماتیک» یا «ریسک ویژه» خوانده میشوند، از ویژگیهای منحصر به فرد یک کسبوکار نشأت میگیرند. به عنوان مثال، وضع قوانین خاص قیمتگذاری برای تولیدکنندگان خودرو میتواند سودآوری این صنعت را با چالش جدی مواجه سازد، بدون آنکه لزوماً بر سایر بخشهای بازار اثر بگذارد.

این ریسکهای خاص در چند دسته اصلی قابل شناسایی هستند:

- ریسک تجاری: تحولات درونسازمانی یا عوامل بیرونی مختص به یک شرکت، مانند تغییر در تیم مدیریتی یا استراتژیهای کلان، میتواند آینده آن کسبوکار را دستخوش نوسان کند.

- آسیبپذیری مالی: این ریسک که بسیار شایع است، به نحوه مدیریت منابع پولی و اعتباری شرکت بازمیگردد. ضعف در این حوزه میتواند منجر به کمبود نقدینگی، افزایش بدهیها یا حتی خروج متخصصان کلیدی شود.

- ریسک عملیاتی: اختلال در فرآیندهای اجرایی و تولیدی، ناشی از خطاهای انسانی یا مشکلات فنی (مانند توقف فعالیت کارخانه به دلیل محدودیت منابع انرژی)، نمونهای از این ریسک است که مستقیماً بر بازدهی شرکت اثر میگذارد.

شناخت و مدیریت این ریسکهای ویژه، بخش مهمی از استراتژی سرمایهگذاری هوشمندانه است.

تفاوت ریسک سیستماتیک و ریسک غیرسیستماتیک چیست؟

مرز اصلی میان ریسکهای فراگیر (سیستماتیک) و ریسکهای بخشی (غیرسیستماتیک) در وسعت دامنه اثرگذاری آنها نهفته است؛ یکی کل اقتصاد را تحت شعاع قرار میدهد و دیگری تنها حوزهای خاص را متاثر میسازد. ذات ریسک، برآمده از عدم قطعیت و پیشامدهای غیرقابل پیشبینی است. ریسک فراگیر میتواند پیامدهای گستردهای برای اقتصاد یک ملت داشته باشد و امکان کنترل آن گاه محدود است. در مقابل، ریسک بخشی ممکن است حتی آگاهانه شکل گیرد و مهار آن، متناسب با ابعادش، اغلب آسانتر به نظر میرسد. برای نمونه، میتوان به ریسک ناشی از سیاستهای قیمتگذاری دستوری در صنایع اشاره کرد که عامدانه بوده و آثار زیانبار آن تا حد زیادی قابل برآورد است.

سوالات متداول

-

انواع اصلی ریسک که سرمایهگذاران با آن مواجه هستند، کدامند؟ در دنیای سرمایهگذاری، ریسکها عمدتاً به دو گروه کلی تقسیم میشوند: ریسک سیستماتیک (فراگیر و مربوط به کل بازار) و ریسک غیرسیستماتیک (خاص یک سهم یا صنعت معین).

-

آیا ایجاد تنوع در سبد سرمایهگذاری، ریسک سیستماتیک را کاهش میدهد؟ خیر، ریسک سیستماتیک که بر کل بازار تأثیرگذار است، از طریق متنوعسازی سبد داراییها قابل حذف نیست. مدیریت این نوع ریسک مستلزم بهکارگیری استراتژیهای مدیریت ریسک مانند پوشش ریسک (Hedging) یا بهینهسازی ترکیب داراییها (Asset Allocation) است.

-

ریسک ناشی از وقایع مختص یک شرکت یا صنعت خاص، چه نام دارد؟ این نوع ریسک که به رویدادها یا اخبار ویژهی یک سهم یا یک بخش خاص از بازار مربوط میشود، ریسک غیرسیستماتیک نامیده میشود.

-

چطور میتوان ریسک غیرسیستماتیک را مدیریت کرد؟ بهترین روش برای کنترل و کاهش ریسک غیرسیستماتیک، ایجاد تنوع در سبد سرمایهگذاری است. با تشکیل یک پرتفوی متنوع از داراییهای مختلف، میتوان اثر این ریسک را به میزان قابل توجهی کاهش داد، تا جایی که در یک سبد به خوبی متنوعشده، این ریسک بسیار ناچیز و قابل چشمپوشی میشود.