یکی از قویترین و در عین حال کمیابترین الگوهای بازگشتی در تحلیل تکنیکال، الگوی سهقلو (کف و سقف) است. این الگو از نظر خصوصیات، نشانهها و رفتار معاملهگران، شباهتهای زیادی با الگوی دوقلو داردالگوهای بازگشتی به ما نشان میدهند که پس از طی یک روند مشخص، نمودار قیمت متوقف شده و سپس در مسیری کاملاً مخالف حرکت میکند. این تغییر جهت میتواند یک روند نزولی را به صعودی یا بالعکس تبدیل کند. در واقع، تشکیل این الگوها نقطه عطفی برای تغییر مسیر بازار محسوب میشود

بسیاری از تحلیلگران، الگوی کف و سقف سهقلو را زیرمجموعهای از الگوی سر و شانه میدانند. این الگو یک ابزار کاربردی است که با بررسی حرکتهای گذشته قیمت، به ما در پیشبینی روند آینده، انتخاب زمان مناسب برای خرید و فروش و همچنین تعیین حد سود و ضرر کمک میکند. در نتیجه، استفاده از آن میتواند ریسک معاملات را کاهش دهد.

برای تحلیل الگوهایی مانند سقف و کف دوقلو، سهقلو و سر و شانه، لازم است که با مفاهیمی کلیدی مانند سطوح حمایت و مقاومت، خط روند و انواع نمودارها (مانند نمودار شمعی، خطی و میلهای) آشنا باشید.

الگوهای قیمتی در تحلیل تکنیکال ابزاری مهم برای سادهسازی فرآیند تحلیل هستند. این الگوها تصویری واضح از بازار ارائه میدهند که با استفاده از آن میتوان تعامل بین خریداران و فروشندگان را با سرعت و دقت بیشتری بررسی کرد و در نهایت، بهترین تصمیم معاملاتی را اتخاذ کرد.

الگوی کف سه قلو چیست؟

الگوی کف سه قلو (Triple bottom)، یک نشانه قدرتمند برای برگشت روند صعودی در نمودارهاست. این الگو اغلب پس از یک دوره طولانی ریزش قیمت شکل میگیرد و به تحلیلگران نوید پایان یک روند نزولی را میدهد.

شکلگیری این الگو با سه بار افت قیمت در یک محدوده مشخص آغاز میشود. هر بار که قیمت به این نقطه حمایتی میرسد، با افزایش حجم معاملات، دوباره به سمت بالا برمیگردد. این رفتار نشاندهنده علاقه خریداران در آن سطح قیمتی است. قیمت پس از هر برگشت، تا یک سطح مقاومتی بالا میرود و سپس دوباره با کاهش حجم معاملات به سمت پایین حرکت میکند. این چرخه، سه بار تکرار میشود و سه کف قیمتی نزدیک به هم را به وجود میآورد.

پس از تشکیل سومین کف و با افزایش مجدد قیمت، انتظار میرود که روند نمودار به طور کامل تغییر کند. نقطه تأیید این الگو زمانی است که قیمت سهم، خط گردن (Neckline) را به بالا بشکند. خط گردن، خطی است که قلههای میان دو کف را به یکدیگر متصل میکند. با عبور قیمت از این خط مقاومت، حجم معاملات نیز به شدت افزایش مییابد و روند صعودی جدیدی آغاز میشود.

انتظار ما از الگوی کف سه قلو چیست؟

هنگام شکلگیری الگوی کف سه قلو، معمولاً شاهد کاهش حجم معاملات هستیم. این کاهش نشاندهنده تردید بازار است. اما نکته مهم اینجاست که در نزدیکی هر یک از سه کف قیمتی، گاهی حجم معاملات کمی بالا میرود که نشانی از حضور خریداران است. اوج این روند زمانی رخ میدهد که قیمت سرانجام موفق به شکستن خط گردن (سطح مقاومت) شود. در این لحظه، انتظار یک افزایش چشمگیر در حجم معاملات را داریم که به تأیید اعتبار شکست میانجامد. این افزایش حجم، به ما اطمینان بیشتری برای تصمیمگیری میدهد و نشاندهنده آغاز یک روند صعودی قوی است.

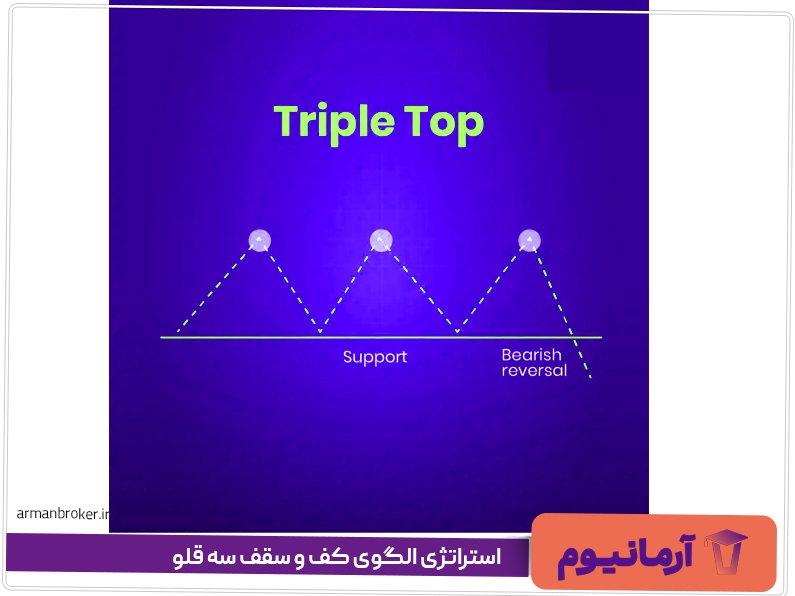

الگوی سقف سه قلو چیست؟

الگوی سقف سه قلو (Triple Top) یکی از الگوهای مهم برگشتی در تحلیل تکنیکال است که پایان یک روند صعودی قدرتمند را خبر میدهد. این الگو پس از یک رشد قابل توجه در قیمت شکل میگیرد و نشاندهنده احتمال آغاز یک روند نزولی است.

شکلگیری این الگو زمانی شروع میشود که قیمت سه بار به یک سطح مقاومتی مشخص برخورد میکند. در هر بار برخورد با این سقف قیمتی، حجم معاملات کاهش مییابد و قیمت سهم به سمت پایین بازمیگردد. این تکرار، سه قله قیمتی نزدیک به هم را ایجاد میکند که مقاومت خریداران در آن سطح را نشان میدهد.

پس از تشکیل سومین قله و افت مجدد قیمت، انتظار میرود که روند سهم کاملاً نزولی شود. نقطه تأیید این الگو، زمانی است که قیمت از خط گردن (Neckline) عبور کند. خط گردن، خطی است که کفهای بین سه قله را به هم متصل میکند. با شکست این خط حمایتی، افت قیمت سرعت بیشتری میگیرد و روند نزولی جدیدی آغاز میشود.

بیشتر بخوانید:استراتژی کندل دوجی در تحلیل تکنیکال

انتظار ما از الگوی سقف سه قلو چیست؟

الگوی سقف سهقلو (Triple Top) یکی از مهمترین الگوهای بازگشتی به شمار میرود که نشاندهنده پایان یک روند صعودی و آغاز دورهای نزولی است. با شکلگیری این الگو، تحلیلگران پیشبینی میکنند که قیمت سهم کاهش خواهد یافت.

این الگو با سه بار افزایش قیمت تا یک سطح مقاومتی مشخص تشکیل میشود. نکته کلیدی در این الگو، کاهش حجم معاملات در مسیر شکلگیری سقفهاست. پس از تشکیل سومین سقف، زمانی که قیمت به سمت پایین حرکت میکند و خط گردن (Neckline) را میشکند، شاهد افزایش چشمگیر حجم معاملات خواهیم بود. شکسته شدن خط گردن با حجم بالا، اعتبار الگو را تأیید میکند.

لازم نیست که سه سقف دقیقاً در یک سطح قیمتی قرار داشته باشند؛ حتی وجود اختلاف جزئی بین آنها نیز مانعی برای شکلگیری الگو ایجاد نمیکند. در این الگو، سقفها با یک خط مقاومت و کفهای بین آنها با یک خط حمایت به یکدیگر متصل میشوند.

نکات کلی الگوی کف و سقف سه قلو

الگوی سقف و کف سه قلو، یک الگوی برگشتی با اعتبار بالاست که در این بخش به بررسی جزئیات و نکات مهم آن میپردازیم.

ماهیت و اعتبار الگو

فلسفه شکلگیری این الگو، به نبردی میان خریداران و فروشندگان باز میگردد. در واقع، گروهی از معاملهگران برای ادامه روند قبلی تلاش میکنند اما با مقاومت بازار روبرو شده و در نهایت شکست میخورند. همین امر، مسیر قیمت را به کلی تغییر میدهد. این الگو بر روی انواع نمودارها مانند شمعی، خطی و میلهای قابل تشخیص است. همچنین، اعتبار الگوی سقف و کف سه قلو از الگوی دوقلو بیشتر است؛ هرچند کمتر در نمودارها دیده میشود.

شرایط و ویژگیها

قبل از شکلگیری الگوی سقف سه قلو، یک روند صعودی و پیش از الگوی کف سه قلو، یک روند نزولی وجود دارد. نکته مهم این است که شیب آخرین حرکت در الگو اهمیت زیادی دارد. در الگوی کف سه قلو، شیب آخرین صعود از شیب آخرین نزول بیشتر است که این امر، احتمال شکست خط گردن را افزایش میدهد. همین قاعده برای الگوی سقف سه قلو نیز صادق است؛ یعنی معمولاً شیب آخرین نزول از صعود قبلی تندتر است.

از دیدگاه تحلیلگران، کلیت شکل الگو مهم است و نوسانات جزئی درون آن تأثیری بر اعتبار الگو ندارد. به طور کلی، شکلگیری این الگو بین سه تا شش ماه زمان میبرد و هرچه این دوره زمانی طولانیتر باشد، اعتبار و اهمیت شکست خط گردن نیز بالاتر خواهد بود.

حجم معاملات و تشخیص الگو

حجم معاملات نقش کلیدی در تأیید این الگو دارد. معمولاً در طول فرآیند تشکیل الگو، حجم معاملات کاهش مییابد؛ البته ممکن است در سقفها یا کفها، حجم کمی افزایش داشته باشد. اما مهمترین اتفاق، افزایش چشمگیر حجم معاملات در هنگام شکست خط گردن است. این خط در الگوی کف سه قلو یک مقاومت و در الگوی سقف سه قلو یک حمایت محسوب میشود.

نکته مهم دیگری که باید به آن توجه داشت، احتمال اشتباه گرفتن این الگو با الگوهایی مانند مثلث صعودی و نزولی یا مستطیل است؛ زیرا آنها نیز ممکن است سه قله یا دره هماندازه داشته باشند.

استراتژی معاملاتی با الگوی کف و سقف سه قلو

برای معامله موفق با الگوهای کف و سقف سه قلو، ابتدا باید این الگوها را به درستی در نمودار تشخیص دهید. پس از شناسایی و تأیید الگو، زمان تصمیمگیری برای خرید یا فروش سهم فرا میرسد. شما میتوانید از دو استراتژی اصلی برای ورود به معامله استفاده کنید: شکست خط گردن و پولبک.

شکست خط گردن

در این روش، صبر میکنید تا قیمت به طور قطعی از خط گردن عبور کند. در الگوی سقف سه قلو، شکسته شدن خط گردن زمانی رخ میدهد که قیمت از سطح حمایتی پایینتر بیاید؛ این یک سیگنال فروش قوی است. برعکس، در الگوی کف سه قلو، با عبور قیمت از سطح مقاومت، خط گردن شکسته میشود و این تغییر جهت، سیگنال خرید محسوب میشود.

پولبک (Pullback)

این یک استراتژی هوشمندانه است که پس از تشکیل الگوهای برگشتی به کار گرفته میشود. در این روش، معاملهگران به جای ورود سریع پس از شکست خط گردن، منتظر میمانند تا قیمت به آن سطح بازگردد. در الگوی سقف سه قلو، قیمت پس از شکست خط گردن به سمت پایین، دوباره به سطح مقاومتی که پیشتر شکسته شده بود، بازمیگردد؛ در این لحظه، معاملهگران وارد پوزیشن فروش میشوند. در الگوی کف سه قلو نیز، قیمت پس از شکست خط گردن به سمت بالا، مجدداً به سطح حمایتی که از آن عبور کرده بود، بازمیگردد و در این نقطه، معاملهگران برای خرید وارد عمل میشوند.

تفاوت الگوی کف و سقف سه قلو با الگوی کف و سقف دوقلو

هر دو الگوی کف و سقف سه قلو و کف و سقف دوقلو، نشاندهنده تغییر جهت روند در نمودارها هستند. این الگوها به سرمایهگذاران کمک میکنند تا پایان یک روند صعودی یا نزولی را تشخیص دهند.

اصلیترین تفاوت میان این دو الگو، تعداد دفعاتی است که قیمت به سطح حمایت یا مقاومت مشخصی برخورد میکند. در الگوی سهقلو، این برخورد سه بار اتفاق میافتد، در حالی که در الگوی دوقلو، قیمت تنها دو بار به آن سطح میرسد. به همین دلیل، الگوی سهقلو معمولاً سیگنال قدرتمندتری برای تغییر روند محسوب میشود و تکمیل آن نیز زمان بیشتری میبرد. در مقابل، الگوی دوقلو سادهتر و با احتمال وقوع بالاتری در بازههای زمانی کوتاهتر مشاهده میشود.

جمع بندی:

همانطور که دیدیم، الگوهای کف و سقف سهقلو ابزارهای قدرتمند و معتبری در تحلیل تکنیکال هستند. این الگوها، با وجود کمیاب بودن، سیگنالهای واضحی برای تغییر جهت روند بازار صادر میکنند. شناسایی و درک صحیح این الگوها به سرمایهگذاران کمک میکند تا با دقت بیشتری، زمان مناسب برای خرید و فروش را تشخیص دهند و ریسک معاملات خود را به طور مؤثری کاهش دهند.

تحلیل دقیق بازار نیازمند دانش عمیق و تجربه است. در مجموعه آرمان تدبیر، ما با تکیه بر سالها تجربه موفق در بازارهای مالی، به شما کمک میکنیم تا با مفاهیم کلیدی تحلیل تکنیکال، از جمله الگوهای سهقلو و دوقلو، بهطور کامل آشنا شوید. هدف ما ارائه آموزشهای کاربردی و مشاورههای تخصصی است تا در مسیر پرنوسان بازارهای مالی، همواره بهترین تصمیمات را بگیرید و سودآوری خود را به حداکثر برسانید.