الگوهای هارمونیک از جمله روشهای پیشرفته در تحلیل تکنیکال به شمار میروند که به معاملهگران امکان میدهند با تکیه بر نسبتهای فیبوناچی و الگوهای قیمتی، زمان مناسب برای ورود یا خروج از بازار را تشخیص دهند. در میان این الگوها، الگوی گارتلی جایگاه ویژهای دارد. در این مطلب بهصورت کامل به معرفی این الگو، روش شناسایی آن و چگونگی انجام معاملات براساس آن خواهیم پرداخت.

الگوی هارمونیک گارتلی چیست؟

برای درک بهتر الگوی هارمونیک گارتلی، ابتدا لازم است به ریشه این الگو اشاره کنیم. لئوناردو فیبوناچی، ریاضیدانی که در قرن یازدهم میلادی میزیست، دنبالهای از اعداد را کشف کرد که به دنباله فیبوناچی شناخته میشود. این دنباله از دو عدد ۰ و ۱ شروع میشود و هر عدد بعدی حاصل جمع دو عدد قبلی است. این دنباله در بسیاری از پدیدههای طبیعی همچون رشد درختان، چینش دانههای آفتابگردان، و لاک حلزونها مشاهده شده است. همچنین نسبت طلایی فیبوناچی در بسیاری از ساختارهای طبیعی و معماری قابل رویت است. این دنباله نهتنها در طبیعت، بلکه در تحلیل تکنیکال نیز کاربرد فراوانی دارد. ابزارهای مختلفی بر اساس دنباله فیبوناچی در تحلیل تکنیکال وجود دارند که تصمیمگیریهای سرمایهگذاران را تسهیل میکنند، از جمله:

-

فیبوناچی اصلاحی

-

فیبوناچی خارجی

-

فیبوناچی انبساطی

-

فیبوناچی پروژکشن

-

فیبوناچی کمانها

-

فیبوناچی بادبزن

-

فیبوناچی کانال

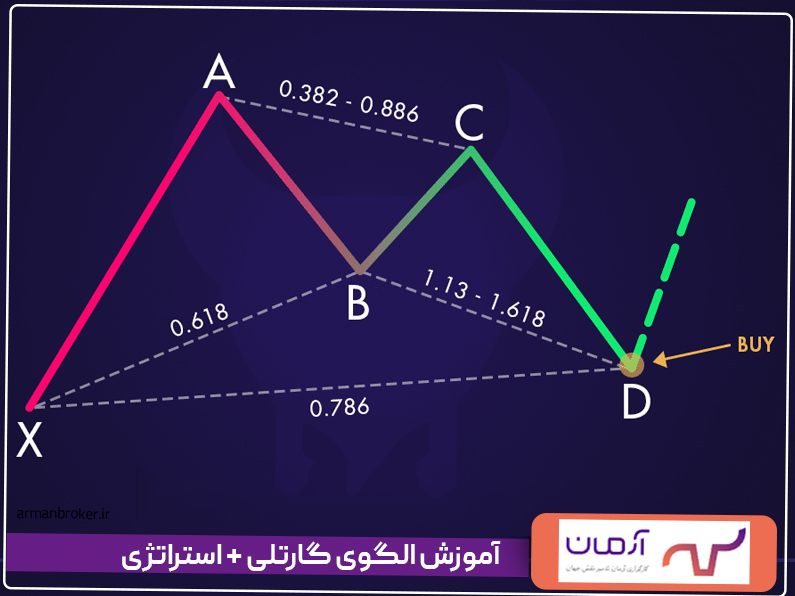

دنباله فیبوناچی و نسبت طلایی آن، علاوه بر این ابزارها، الگوی دیگری را در اختیار تحلیلگران قرار داده است که به الگوی هارمونیک گارتلی معروف است. این الگو که در سال ۱۹۳۵ توسط یک تحلیلگر به نام گارتلی کشف شد، ترکیبی از دنباله فیبوناچی و اشکال هندسی است و ساختاری پنجنقطهای دارد. الگوی گارتلی بهطور معمول بهصورت W یا M شکل ظاهر میشود و میتوان از آن برای پیشبینی حرکتهای قیمتی، چه در جهت صعود و چه نزول، استفاده کرد. نقاط مختلف این الگو با حروف X، A، B، C، و D نامگذاری شدهاند و حرکات قیمت بین این نقاط دقیقاً بررسی میشوند.

الگوی هارمونیک گارتلی

الگوی گارتلی معمولاً در انتهای یک روند قیمتی ظاهر میشود و سیگنالهایی برای بازگشت روند به تحلیلگران میدهد. این الگو بهطور کلی در دو نوع صعودی و نزولی شناسایی میشود.

قوانین تشکیل الگوی گارتلی

برای تشخیص صحیح الگوی گارتلی روی نمودار، باید به قوانین خاصی توجه کرد:

-

حرکت از نقطه X به نقطه A

این حرکت میتواند هر نوع حرکتی در نمودار قیمت باشد و شرایط خاصی برای آن وجود ندارد. -

حرکت از نقطه A به نقطه B

حرکت از نقطه A به نقطه B باید تقریباً ۶۱.۸٪ از اندازه حرکت قبلی (یعنی حرکت از X به A) باشد. در صورتی که حرکت از X به A صعودی باشد، حرکت از A به B باید نزولی و در حدود ۶۱.۸٪ فیبوناچی باشد. -

حرکت از نقطه B به نقطه C

این حرکت باید بهطور کامل برعکس جهت حرکت قبلی (حرکت از A به B) باشد. باید این حرکت بین ۳۸.۲٪ تا ۸۸.۶٪ از فیبوناچی موج قبلی باشد. -

حرکت از نقطه C به نقطه D

حرکت از نقطه C به D باید برعکس جهت حرکت قبلی (B به C) باشد و باید در محدوده ۱۲۷٪ تا ۱۶۱٪ از فیبوناچی موج قبلی (B به C) قرار بگیرد. -

حرکت از نقطه D به نقطه A

این آخرین مرحله از تشکیل الگوی گارتلی است. حرکت از D به A باید در سطح ۷۸.۶٪ از فیبوناچی موج قبلی (A به X) قرار بگیرد.

تفسیر الگوی گارتلی

تفسیر الگوی گارتلی بسته به اینکه الگو صعودی یا نزولی باشد، متفاوت است. در بخشهای بعدی بهطور دقیقتر به تفسیر هر یک از این حالات خواهیم پرداخت.

الگوی گارتلی صعودی

الگوی گارتلی صعودی، همانطور که در شکل مشاهده میشود، همیشه با حرکت قیمت از نقطه فرضی X به A آغاز میشود. پس از آن، قیمت یک اصلاح به سمت نقطه B خواهد داشت که معادل ۰.۶۱۸ از موج XA است. پس از این اصلاح، قیمت به سمت نقطه C حرکت کرده و در سطوح اصلاحی ۰.۳۸۲ تا ۰.۸۸۶ از موج AB قرار میگیرد. در نهایت، حرکت پایانی این الگو بهصورت کاهش قیمت در امتداد خط CD است که نقطه D در سطح ۱.۲۷۲ تا ۱.۶۱۸ از موج BC قرار میگیرد. همچنین نقطه D در سطح اصلاحی ۰.۷۸۶ از موج XA قرار خواهد گرفت. نقطه D شروع یک روند صعودی قوی است و در این نقطه میتوان با ثبت سفارش خرید وارد معامله شد.

حد سود الگوی گارتلی صعودی به شرح زیر است:

-

تراز ۶۱.۸٪ از خط CD

-

نقطه C

-

نقطه A

-

در صورت شکست مقاومت قیمتی A، میتوان انتظار داشت که قیمت تا تراز ۱.۲۷۲ از AD و سپس تا تراز ۱.۶۱۸ از AD رشد کند.

برای حد ضرر، پیشنهاد میشود که مقدار آن کمی پایینتر از نقطه D قرار گیرد.

الگوی گارتلی نزولی

در الگوی گارتلی نزولی، حرکت اولیه با کاهش قیمت از نقطه X به نقطه A آغاز میشود. پس از این کاهش، قیمت به سمت نقطه B رشد میکند که معادل ۰.۶۱۸ از موج XA خواهد بود. سپس شاهد افت مجدد قیمت در امتداد خط BC خواهیم بود، بهطوری که نقطه C در سطوح اصلاحی ۰.۳۸۲ تا ۰.۸۸۶ از موج AB قرار میگیرد. در نهایت، حرکت پایانی این الگو، رشد قیمت در امتداد خط CD است که نقطه D در محدوده ۱.۲۷۲ تا ۱.۶۱۸ از موج BC واقع میشود. علاوه بر این، نقطه D در سطح اصلاحی ۰.۷۸۶ از موج XA قرار دارد. نقطه D آغاز یک روند نزولی قوی است. در بازارهای دو طرفه، در این نقطه میتوان با ثبت سفارش فروش وارد معامله شد و سپس در قیمتهای پایینتر با ثبت سفارش خرید از معامله خارج شد و به سود مناسبی دست یافت.

اهداف قیمتی الگوی گارتلی نزولی به ترتیب عبارتند از:

-

تراز ۶۱.۸٪ از خط CD

-

نقطه C

-

نقطه A

-

در صورتی که حمایت خط افقی گذرنده از نقطه A شکسته شود، میتوان انتظار داشت که قیمت تا تراز ۱.۲۷۲ از AD و سپس تا تراز ۱.۶۱۸ از AD به افت خود ادامه دهد.

برای حد ضرر، پیشنهاد میشود که مقدار آن کمی بالاتر از نقطه D قرار گیرد.

نکته مهم: هنگام شناسایی الگوهای هارمونیک در نمودار و محاسبه نقطه D، ضروری است که ابتدا از تغییر روند اطمینان حاصل کنیم و سپس اقدام به ورود کنیم. بنابراین، بهتر است پس از لمس نقطه D، منتظر واکنش قیمت باشیم و تصمیمگیری را به کندلهای بعدی موکول کنیم. برای اطمینان از تغییر روند، استفاده از اندیکاتورهای مختلف در تحلیل تکنیکال میتواند مفید باشد. همچنین، یادگیری تابلوخوانی و کندلشناسی میتواند به طور چشمگیری تشخیص تغییر روند نمودار را تسهیل کند.

استراتژی الگوی گارتلی و تعیین نقطه ورود و خروج

همانطور که پیشتر اشاره کردیم، شناسایی و رسم دقیق الگوی گارتلی، گامی اساسی در تصمیمگیری برای ورود یا عدم ورود به معامله است. پس از رسم نقاط این الگو، میتوانید نسبتهای فیبوناچی بین آنها را محاسبه کرده و با قوانین مرتبط با تشکیل الگوی گارتلی مقایسه کنید. پس از انجام این بررسیها، میتوانید آخرین قانون، یعنی حرکت از نقطه C به D را تحلیل کنید. اگر این حرکت در حدود ۱۲۷٪ یا ۱۶۱٪ از حرکت قبلی (B به C) باشد و پس از رسیدن به نقطه D، حرکت قیمت به سمت بالا آغاز شود، این نقطه میتواند زمان مناسبی برای ورود به معامله باشد. این توضیحات مربوط به الگوی گارتلی صعودی است. در صورت تشکیل الگوی گارتلی نزولی، پس از بررسی موارد ذکر شده، نقطه مناسب برای فروش قابل شناسایی خواهد بود.

نکتههای مهم در استفاده از الگوی هارمونیک گارتلی

الگوهای هارمونیک از جمله ابزارهای پرکاربرد در تحلیل تکنیکال هستند که به معاملهگران کمک میکنند ریسک معاملات را کاهش داده و شانس موفقیت و کسب سود را افزایش دهند. با این حال، باید توجه داشت که رسیدن به نقطه E در هر یک از الگوهای گارتلی به معنای پایان روند (چه صعودی و چه نزولی) نخواهد بود. سرمایهگذاران میتوانند با استفاده از ابزارهای تحلیلی دیگر، این روندها را تایید یا رد کنند. ترکیب الگوهای هارمونیک با دیگر ابزارهای تحلیلی باعث تقویت اعتبار تحلیلها و تفسیرهای مبتنی بر این الگوها خواهد شد.

توجه داشته باشید که تکمیل یک الگوی گارتلی در نمودار زمانبر است. به همین دلیل، بهتر است این الگو را برای معاملات روزانه یا در شرایط تغییر روند به کار بگیرید و از استفاده آن در بازههای زمانی کوتاهتر از یک روز خودداری کنید. هرچه بازه زمانی نمودار برای شناسایی و تشکیل یک الگوی گارتلی طولانیتر باشد (مانند نمودارهای روزانه یا هفتگی)، اعتبار آن بیشتر خواهد بود و میتوان تحلیل دقیقتری از آن داشت. پس از شناسایی الگوی گارتلی و به ویژه محاسبه دقیق نقطه D، ضروری است که ابتدا از تغییر روند نمودار اطمینان حاصل کنید. سپس میتوانید با مشاهده واکنش قیمت بعد از نقطه D، تصمیمگیری صحیحی در خصوص ورود به معامله بگیرید.

مزایا و معایب به کارگیری الگوی گارتلی

همانند سایر ابزارهای موجود در بازار سرمایه، استفاده از الگوی گارتلی نیز مزایا و معایب خاص خود را دارد. این الگو در تمام بازارهای مالی و با هر تایم فریمی قابل استفاده است و میتواند با کاهش ریسک معاملات، فرصتی برای کسب سود بیشتر ایجاد کند. یکی از ویژگیهای مثبت الگوی گارتلی، امکان تشکیل مکرر آن در نمودار است. با این حال، استفاده از این الگو نیازمند توجه به نکات خاصی است که باید در نظر گرفته شود.

لازم به ذکر است که چالشهایی نیز در مسیر استفاده از الگوی گارتلی وجود دارد. این الگو بهراحتی قابل شناسایی نیست و رسم آن نیازمند دقت در رعایت نسبتهای خاص فیبوناچی است. علاوه بر این، الگوی گارتلی در بازارهای تثبیتشده معمولاً عملکرد مطلوبی ندارد. همانطور که پیشتر نیز اشاره کردیم، برای افزایش دقت تحلیل، بهتر است نتایج حاصل از این الگو را با ابزارهای تحلیلی دیگر ترکیب و بررسی کنید.

تحلیل سریع و هوشمند با پلتفرم متاویو: تجربهای نوین در شناسایی الگوها

آیا تاکنون از تحلیل دستی بیش از 100 سهم و شناسایی الگوهای پیچیده خسته شدهاید؟ پلتفرم متاویو راهحلی هوشمندانه برای شماست. با این پلتفرم پیشرفته، میتوانید بهراحتی الگوهایی مانند الگوی گارتلی یا خفاش را تعریف کنید و در کمترین زمان، بیش از 100 سهم را تحلیل کنید.

در پلتفرم متاویو، شما قادر خواهید بود تا الگوهای هارمونیک مختلف مانند گارتلی را بدون نیاز به کدنویسی طراحی کرده و الگوریتمهای اختصاصی خود را برای شناسایی فرصتهای معاملاتی پیادهسازی کنید. با این سیستم خودکار، نمودارها به سرعت اسکن میشوند و سهامهایی که با الگوریتم شما مطابقت دارند، در اختیار شما قرار میگیرند.

یکی از کاربران پلتفرم متاویو تجربیات خود را اینطور بیان میکند: «قبل از استفاده از متاویو، ساعتها وقت صرف شناسایی الگوها میکردم و فرصتهای زیادی را از دست میدادم. اما حالا با تعریف الگوریتمهای خود، سیستم خودکار سهمهای مناسب را شناسایی میکند و من فقط باید تصمیم بگیرم.»

اگر به دنبال صرفهجویی در زمان و افزایش دقت تحلیلهای خود هستید، همین حالا به پلتفرم متاویو مراجعه کنید و تجربهای جدید در تحلیل تکنیکال به دست آورید. این پلتفرم، همراهی بینظیر برای هر معاملهگر است که میخواهد تصمیمات هوشمندانهتری بگیرد و فرصتهای معاملاتی را سریعتر شناسایی کند.

جمع بندی:

الگوهای هارمونیک از ابزارهای مهم تحلیل تکنیکال هستند که به معاملهگران کمک میکنند تا با استفاده از نسبتهای فیبوناچی و ساختارهای قیمتی، بهترین زمان برای ورود یا خروج از بازار را شناسایی کنند. در میان این الگوها، الگوی گارتلی با ساختار پنجنقطهای خود، برای پیشبینی حرکتهای قیمتی در جهتهای صعودی و نزولی کاربرد فراوان دارد. این الگو معمولاً در انتهای روندهای قیمتی ظاهر میشود و میتواند سیگنالهای قابل اعتمادی برای تغییر جهت روند ارائه دهد.

شناسایی دقیق الگوی گارتلی و استفاده از آن نیازمند آشنایی با قوانین خاص فیبوناچی و تحلیل دقیق حرکتهای قیمت بین نقاط مختلف الگو است. با این حال، برای افزایش دقت تحلیلها، بهتر است که این الگو با دیگر ابزارهای تحلیلی ترکیب شود. بهویژه پلتفرمهای هوشمند مانند متاویو میتوانند به معاملهگران کمک کنند تا با سرعت بیشتر و دقت بالاتر الگوهایی مانند گارتلی را شناسایی کنند، بدون نیاز به کدنویسی پیچیده. این پلتفرم با استفاده از الگوریتمهای اختصاصی خود، فرصتهای معاملاتی مناسب را سریعتر از همیشه در اختیار کاربران قرار میدهد و به آنها این امکان را میدهد تا تصمیمات معاملاتی هوشمندانهتری بگیرند.

با توجه به مزایای این الگو و پلتفرمهای پیشرفته، معاملهگران میتوانند ریسک معاملات خود را کاهش داده و فرصتهای سودآور بیشتری را شناسایی کنند.